今回、検察が問題にしているのは平成16年の取引であり1年以上も経っているわけですから、もし開示されている資料から明らかに違法だったら、とっくに問題になっていたはず。また、今回発表されている容疑も、「悪いこと」なのは確かですが、これだけで東京地検特捜部が強制捜査するほどのことなのか知らん?という気もしますよね。

つまり、ライブドアさんが「開示されたデータからもわかるほど明らかに違法なことをやってきた」というよりは、それら個々の(ちょっと怪しげな)取引の積み重ねに、検察が押さえている証拠?(株価操作などについての「意図」の証言その他の証拠など?)を加えると違法性が浮かび上がってくる、または、「本命」は他にあって今回強制捜査された資料からそれがあぶりだされる、ということになるのかも知れません。

ライブドアさんの開示資料の分析は昨年の3月にも行ってみたのですが、個々の取引がかなり不可解ではあるものの、上述のように開示資料だけから違法性を臭わせるような(というか、どうしても臭ってしまう)ことを書くのははばかられたのですが、今回の件で、違法性がある可能性を前提としてお話することも合理的な状況になりましたので、その時の分析の一部を加筆修正して掲載させてもらいます。今回の捜索では売上の水増し容疑もありますし、今後他の容疑も出てくるのかも知れませんが、今回は第9期の株式交換に関連した取引のみに着目してます。

なお、いつものことですが、本記事もライブドアさんや関係する企業・個人等のバッシングを目的にするものでも擁護を目的にするものでもありません。また、第9期(平成16年9月期)の有価証券報告書やプレスリリースをベースに昨年3月に行った分析であり、第10期の有価証券報告書の内容は反映させておりませんし、ざっくりした分析であって、完全性や正確性を保証するものでもございません。(念のため。)

株式交換前に「一手間」入るのが特徴

第9期は5回株式交換を行ってるんじゃないかと思いますが、いずれも「簡易株式交換」で、株主総会の決議を経ずに株式を発行しております。

これらこの年度の株式交換は、ただでさえ簿価純資産に対して高い価格で買収をしているのはともかく、「あるがまま」の企業を買うというよりは、買収先の会社をの財務内容等に事前に「一手間」かける職人技が光っています。

以下、各社別に見ていきますと、

ウェッブキャッシング・ドットコム株式会社

平成15年12月15日発表。

この会社は、売上高490 百万円、当期純利益55 百万円と利益が出てはおりますが、平成15年3月決算期で、直前の平成14年3月期の売上1,388百万円からは売上減となってます。

これは「一手間」はかけてないようですが、

クラサワコミュニケーションズ株式会社

この会社の開示(平成15年11月19日)では、

「現在のクラサワコミュニケーションズ株式会社の発行済株式総数は1,525 株でありますが、同社は株式交換期日までにデットエクイティスワップを実施することによって同社の発行済株式総数は3,717 株まで増加いたします。このため本株式交換により発行する新株式数は913,415.58 株となります。」

とあり、デットエクイティスワップ(すなわち、同社の負っていた債務を株式に転換)した上で、それを含めてライブドアの株式と交換してます。

これも、債務超過を解消するというような目的のためなのか、簿価純資産等に対して発行する株式数が多いことを説明しやすくするためなのか、理由はよくわかりませんが、「ん?」と思う取引ですね。

株式会社トライン

また、平成16年2月5日発表の株式会社トラインとの簡易株式交換ですが、トライン社は平成15年3月末では7百万円の債務超過の会社であり、その前の期の売上はゼロ、その期の売上54百万円、23百万円の営業赤字という会社でした。

ライブドア開示資料による説明では、

株式会社トラインは平成12 年6 月の設立以降営業活動を行っておりましたが、事業の再構築のための戦略立案等のために、平成13 年1 月から平成14 年6 月までの間は事業を休業しており、平成14 年7 月より事業を再開しております。

としてますので、この発表をした時点でこの会社にどこまで実態が回復していたのか、また、なぜこの会社を株式交換により取得しようとしたのかも、やや疑問があります。

「一手間」としては、

株式会社トラインは、平成16 年2 月2 日に株主割当増資を行ったことにより、現時点においては資本金54 百万円、発行済株式総数960 株にそれぞれ増加しております。これに伴い、平成15 年3 月時点における債務超過は解消いたしました。

と、資本金を36百万円増加させ(資本準備金に半分繰り入れているとすると合計最大72百万円の増資を行ったと推定されます)、債務超過を解消してから株式交換を行ってます。

(商法の資本充実の原則から、実質的な価値がマイナスのものを取得して資本金を増加させることはできないと解されていることに配慮したものと推測されます。)

ライブドアクレジット

また、株式会社ABS、(ライブドアクレジット)については、もともと(電話担保金融など消費者向け金融で有名な)「M」社の100%子会社(資本金1000万円)でしたが、開示資料によると、

平成16年2月20日の増資により、資本金10億円、発行済株式総数2万株となる見込みです。

とされているとおり、このプレスリリースを開示した日に10億円を増資しています。(誰が増資したのかは開示されてませんが、親会社のM社が行ったと考えるのが自然ですね。)

開示資料には、

株式会社ABSは、主にコンシューマ向けのローンサービスを展開しており、その与信管理等に独自のノウハウを有しております。

とありますが、開示資料では、従業員数0名、売上ゼロと書いてあり、この会社に具体的にどのようなノウハウや実態があったのかよくわかりません。

また同日2月20日には、バリュークリックへのTOBが公表されており、その取得価額が、135,642 円×最低18,743 株=約25億円。

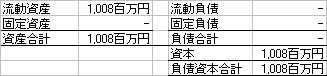

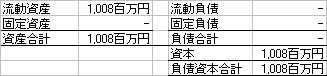

下記の「株式会社ライブドアクレジットの資産・負債の状況等(平成16年3月31日現在)」

のとおり、流動資産が約10億円としか開示されていないので流動資産の中身がわからないのですが、(例えば、増資後に貸付債権を買い取ったのかも知れませんが)、もし、現金が10億円あるだけのペーパーカンパニーを株式交換で取得したのだとしたら、(もしかすると)「TOBのために不足する資金を増資によってM社から調達した」のと同じ効果を狙ったのかも知れません。

もし、この企業に企業としての実態がなく、資金調達が目的の大部分だったとすると、(仮に当時の株価4,120円として)約29億円の価値があるライブドア株式を約10億円の現金と引き替えにM社に渡したことになるわけで、時価の約3分の1での「超有利発行」を行ったということと経済的実態が同じかも知れません。もしそうだとすると、簡易株式交換を使って、株主総会を経ずに増資で資金調達するということが違法と判断されるかどうかはともかく、株主に損害を与えたと考えることもできます。これが、バリュークリックTOBのための迅速な資金調達のために必要だと判断して「経営判断の原則」により許容される範囲なのかどうか、というのも興味深い論点かと思います。

会計上は持分プーリング法的(時価以下による)会計処理を行ってると考えられますので、増加する資本・資産はともに約10億円にとどまるわけで、実体のある株式交換であれば、もちろん、約29億円と約10億円の差額が費用等として認識されることも[この時点での会計基準では]強制されないわけですが、もし実態があまり無かったとすれば、監査法人としてはどのような処理を指導すべきだったか、というのも論点として面白いところです。

また、開示にあるABSの取引先がS社(ライブドアの関連会社としては開示されてない)となっているんですが、この会社の信用情報をみると、住所はライブドアと同じ六本木ヒルズ森タワーの同じ38F、となってます。しかも、S社とその代表の方で、前述のM社の株式を保有しているようです。

仮に、この取引が「実質的な有利発行」的なものであるが経営判断の原則で許容される範囲内のものだとしても、一方で、同じビルにある会社が20億円も儲かることになってるわけで。

今回、実質的にコントロール下にある投資事業組合を使ったスキームが容疑の一つになっていますが、この同じフロアにある会社は実質的にコントロール下になかったのかどうか、またそのキャピタルゲインがどこか変な方向に流れていなかったのかどうか、というのも、もしかしたら今回の捜査で浮き彫りになってくるのかも知れません。

以上、ご参考まで。

[PR]

メールマガジン週刊isologue(毎週月曜日発行840円/月):

「note」でのお申し込みはこちらから。

.jpg)

.jpg)