先日ご紹介した旬刊経理情報2005年1月10・20日号 の「新しい資金調達方法MPOの仕組みと留意点」という特集の中にある、野村證券� キャピタル・ソリューション部 エクイティ・ソリューション二課長 冨永 康仁氏の「多様なニーズに応えるMPOの仕組みとメリット」という記事に、野村證券さんがMSCBを使ってMPOをする場合について書かれてますので、ライブドアのプレスリリースのケースと比較して見ていきたいと思います。

■要旨

まだ検討の途中段階ですが、この野村證券さんの記事とライブドアさんの発行条件等を比べてみると、以下のような印象を持ちます。

●ライブドアのCBの発行条件は、野村證券の一連のMPOの場合と比較して条件が「いい方」とは言い難い。金額(800億円)も、いすゞ自動車(1000億円)に次ぐ大規模なもの。ただし、野村證券が行うMPOの中にも今回のライブドアと表面的な条件が同じようなものも無いわけではない。

●ライブドアのプレスリリースにはCB自体の「譲渡制限」が付されているかどうか明記されていないが、ここが最も重要な要素の一つのはず。(野村證券のMPOではすべて譲渡制限が付くとのこと。)CB自体を譲渡できないとすると、LB証券はオプション価値をキャッシュ化できない(しにくい)はずで、その分、デルタヘッジによって、株価が大きく振れる方が儲かるというインセンティブは減るはず。(追記:譲渡制限は付いてるようです。)

●今回のLB証券によるライブドア株の売りは、LB証券の合理的なヘッジ行動の範囲内のものとも考えられるが、その行動が株価の下落や持分の希薄化等を通じて既存株主に悪影響を与えないかどうかはまた別の話。(あくまで、LB証券がどのような行動をとるかにかかってくるが、開示されている情報からは、悪影響を与える可能性があるとしか言えない。)

(以下、詳細。いつもながら長いですが、よろしくお願いいたします。)

譲渡制限

記事では、

MPOにおけるCB発行に関する有価証券届出書、プレスリリースなどには開示されていないが、野村證券が発行会社と締結する買取契約には、CBの譲渡制限が規定されている。もしCBの譲渡制限が規定されておらず、証券会社が割当を受けたCBを投資家に転売することができるとすると、転換価額の修正時期に大量の株式を売却することなどにより、株価下落による利益の獲得を目指すような投資家に転売される可能性が生ずる。CBの譲渡制限は、このような現象を未然に防ぎ、発行会社およびその株主の利益を保護するために規定されるものであり、すでに述べた発行会社による早期償還条項と並んで、投機的な株式売却行動を制度的に防止するための不可欠な条項であるということができる。

とあります。(下線部は磯崎による。以下同様。)

以前も書きましたが、そんな「いい」条項がついているのであれば、なぜ開示しないんでしょうね?

また、今回のライブドアさんの転換社債についても、譲渡制限については開示されていません。果たして、相対の契約ではそうした条項が付いているんでしょうか、それとも、リーマン・ブラザース証券は、いつでもこの転換社債を第三者に売却できちゃうんでしょうか?(できるとしたら、野村證券さんがおっしゃるように、非常におっかないですね。)

(追記:2/21,2:20)

Apricotさんから、R30さんのところに、ネット会見で譲渡制限が付いている旨の発言が載っていることを教えていただきました。ありがとうございます。

答 CBは限りなくボンドに近いですが、株式に転換されることを前提としています。リーマンから(ボンドのままで)他社に転売するということは、リーマンが転売できるような契約になっていませんので、必ず少しずつ転換して株として売り出してもらうような約束になっています。CBのままの転売はないです。貸し株は、早期に転換できるようにするために、渡しています。リーマンがつぶれたりするようなことがあればなくなっちゃうけど。

ただ、後述のとおり、譲渡したのと同様の効果を持つデリバティブ等を作ることは可能ではないかと思いますので、そういうことまで禁止しているのか、単なる譲渡のみを制限しているのかはわかりませんね。)

発行年限

記事によると、

MPOにおいて発行されるCBは大半が二年債となっており、発行年限が従来のCBに比べて短い。これは、後述するように、MPOにおけるCBは株式への転換が起こりやすい商品特性を有し、発行年限を長くする必要がないためである。実際に、過去の発行事例の中では、発行後わずか数ヶ月の間で転換が完了したものも見られる。

と書かれています。

これに対して、ライブドアの場合、償還期限は2010 年2 月24 日で5年債となってます。(転換社債自体の譲渡を想定しているとも取れますが、どうなんでしょうか?)

転換価額修正条項

転換価額は毎月一度決められた時点(例えば、毎月第三金曜日など)で、これに先立つ三〜五日間の平均株価から数パーセント程度ディスカウントした水準に修正される。

ということですが、記事に掲載される野村證券さんを割当先とするMPOの発行事例をもとに調べてみると以下の通りです。

.gif)

(クリックで拡大)

(出所:前述記事の発行会社のデータをもとに磯崎が発行条件のデータを追加。)

黄色が野村證券が行ったMPOの事例、オレンジが今回のライブドアのケース。ただし、野村證券の事例については、転換型優先株や新株予約権単独、社債以外に新株予約権を組み合わせるものを除いた、MSCBのみを利用したものを掲載してあります。

これを見ると、記事では「数%程度のディスカウント」と書いてありますが、野村證券さんのケースでも、ディスカウント幅は10%取っていることが多いことがわかります。この10%のディスカウントを問題にしているweb上の論調もありますが、これに関しては、ライブドアの条件が特別に悪いというわけではなさそう。

ただ、800億円の10%=80億円というのは、過去のMPOのディスカウントの中でも最大の絶対額になります。(いすゞ第2回と1位タイ。)

修正頻度は野村證券さんの分は、すべて「毎月」ですね。(ライブドアは「毎週」。)

野村さんの平均値を算定する日数は当初5日程度のものが多かったですが、最近は(ライブドアと同じ)3日程度のものも増えてきているようです。また、野村さんのはすべて「終値」ベースですが、ライブドアのものは、「売買高加重平均価格(VWAP)」を用いていますので、その分、終値関与的な操作には強いということになりますね。(仮に、そういう悪いことする人がいれば、の話、ですが。)

下限転換価格は、野村さんのケースでも33%までのもの(日本金属工業のケース)もありますが、ライブドアの34.9%というのは、やはりかなり低い水準であることがわかります。

逆にライブドアのように上限転換価額が無いものは少ない。ただし、株価が上がった場合の引き受け手のインセンティブをそぐわけですから、上限価格が無いのが必ずしもいい条件とも限らないですね。

貸株の利用

同様に記事では、貸株の利用について、以下のような記述があります。

株式売買の決済は約定日の三営業日後に行われるのに対して、CBの転換による新株の交付は、証券代行会社によって異なるものの、概ね転換請求の六営業日後程度になる。そこで、証券会社は、株価変動リスクを回避しつつ、株式の売却を円滑に行うために貸株市場を活用することとなる。具体的には、証券会社は�貸株市場で株式を借り、発行後の株価推移を見ながら、機関投資家等へ市場内外で売却したり、株式市場で売却したりすることで普通株式のショートポジションを作る、�ショートポジションがある程度まとまった段階でCBを転換し、普通株式を取得、�取得した株式を貸株市場で借りた分の返却にあてる、という行動をとるのが一般的である。こうして、実際に株式が売却されるタイミングとCBが転換されるタイミングにはタイムラグが生じることになる。

さらっと読むと、転換社債の転換請求と売却のタイムラグのリスクをヘッジする目的で貸株を利用していると読めますが、よく読むと、その目的だけのために使っているとも書いてありません。

堀江社長とリーマンの貸株契約も、いいように解釈すれば、このリーマンの借株コストの低減と貸株市場の流動性リスクを低減させるための契約と考えることもできますが。(どうなんでしょうか。)

また、同記事では、

株価が上昇基調にある場合には、�転換価額修正時のディスカウントを上回るスプレッド(時価株価−修正後転換価額)が生じること、�株式売買高の増加を伴うケースが多いこと、�投資家の投資意欲が高まること、などからCBの転換ペースが速くなる傾向がみられる。

とあります。MPOのように資本力のある引き受け手が市況を見ながら株式を処分していく場合には、株価が上がっていった方が、すべての関係者にとってハッピーになるということですね。

野村さんの他社さんに対する牽制球とも取れる文言もいくつかあって、

一口に投資家といっても多様であり、ディスカウント分だけ安く取得した株式をすぐに市場で売却してディスカウント分の利益の獲得を目指す投資家よりも、中長期の投資スタンスに基づいて株式投資を行う投資家に販売した方が、株価への影響は小さくなると思われる。

というのは、野村證券さんでMPOをはじめられたチームがUBSに移籍して、松井証券さんなどと組んでネットの個人投資家に販売するスキームを発表されたことに対してのコメントかも知れませんね。間接的に何人かの方から伺ったところによると、逆に、そのチームの方々は、「一定の割合は個人投資家にはめ込みたいニーズがある発行会社もあるのに、野村證券ではなかなかそれが行いにくい」ということが、移籍される原因の一つとなったという話も聞きました。(直接にはそのチームの方々にお会いしたことは無いので、真偽のほどはよく存じません。)

また、

MPOは、割当を受けた証券会社が割当後どのような行動をとるかによって、発行後の株価に及ぼす影響が大きく異なる可能性がある。資本力に欠ける証券会社は、発行後の株価推移を見ながら株式を売却する余裕に乏しく、短期間のうちに市場で売却する恐れがあり、顧客への販売力がない証券会社は、転換によって取得した株式をそのまま株式市場で売却することが想定されるため、株価にマイナスの影響を及ぼす可能性がある。したがって、顧客層の幅広さや販売力によって、割当先となる証券会社を選択しなければならない。

としてまして、「野村證券なら安心ですよ」というニュアンスのことをおっしゃってます。

元野村證券さんのチームがUBSに移られたのも、やはりMPOを行うにはある程度太っ腹な資本力を持つところでないとできないからだ、という話も聞きました。(これも、真偽は存じません。)

ただ、やはり、野村さんの記事のように、引き受ける証券会社の行動一つで事の成り行きは大きく変わるスキームですから、「(発行会社の悪いようにはしないという)実績と信用」が大きくものをいうのは間違いなさそうです。

デルタヘッジ

もう一つ、当該記事では、「ユーロ円CBはなぜ転換がなかなか進まないのか」という補論で、投資家のタイプの違いによって、結果が異なってくるということを述べてらっしゃいます。

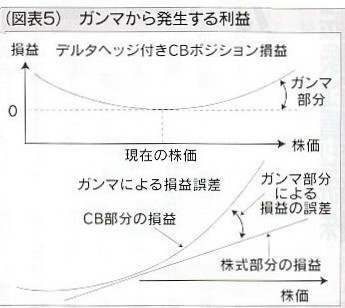

ユーロ円CBの場合、最終的な投資家はCBファンドやヘッジファンドと呼ばれる投資家が中心となる。このような投資家は、CBを購入すると同時に貸株市場で調達した普通株式の売却(原文注:これは、デルタヘッジと呼ばれる。)を行い、その後の株価の推移に合わせて株式を売却する量を調節(原文注:これは、ガンマプレイと呼ばれる。)することによって、CBに内包されたオプションの対価として当初支払ったプレミアムを上回る運用収益を上げようとする。こうした収益は、ガンマから発生する利益と呼ばれ、図表5で示すように、株価が上昇しても下落しても収益が得られ、株価の変動率が大きいほどその収益額も大きくなる。したがって、こうした投資家は、貸株の調達等に問題がなければ、株価推移にかかわらずこうした投資行動を続け、CBを満期直前まで転換しない傾向がある。

(出所:旬刊経理情報、野村證券)

磯崎注:

デルタとは、原資産の価格が変化した時に、オプションプレミアムがどれだけ変化するかという変化量のこと。

ガンマとは、原資産の価格の変動に対する上記「デルタ」の変化量のこと。

上記のような転換社債からの利益をキャッシュ化するためには、基本的には転換社債自体を売却するのが手っ取り早いわけですが、なにせボリュームが800億円もあるので、たとえ転換社債自体の譲渡が制限されていたとしても、別途、転換社債のオプション部分だけを切り出したデリバティブを作成することによって、LB証券さんは上記のような損益を享受することができるんじゃないかと思いますが、どうでしょうか?

最初に戻りますが、ライブドアとの相対契約で、そういう転換社債の譲渡や、譲渡と同様の効果のあるスキームが制限されているかどうか、ですね。(繰り返しになりますが、制限されているなら、開示すればいいのにね。)

旬刊経理情報の該当号の入手方法

ちなみに、この雑誌のバックナンバーは定期購読している人にしか販売しないそうです。

この雑誌、非常に中身が濃いので、定期購読する価値は十分あるかも知れません。(「帳簿付けが主な仕事の経理のおっさん向け」というよりは、「CFOっぽい方向け」かと思います。)

定期購読はこちらから。(直販のみの模様。)↓

http://www.chuokeizai.co.jp/koudoku_jun.html

(続く)

[PR]

メールマガジン週刊isologue(毎週月曜日発行840円/月):

「note」でのお申し込みはこちらから。

.jpg)

.gif)