さて、インボイスさんの一連のファイナンス上のアクションについてのお勉強の続きです。

「インボイスの一連の取引について連載してるけど、これについて、”いい”とか”悪い”とか磯崎さんの評価はどうなの?」てなことを聞かれるのですが。

これらの記事は、「わけのわからん株式分割はけしからん」:-)かどうかという価値判断をしようということではなくて、ですね。ただひたすら、法令とマーケットメカニズムの観点から、そういうことをするとどうなるのか、ということについて、一般に開示された資料からできる限り「リバース・エンジニアリング」をしてみよう、ということです。

(もちろん、他の記事同様、これらの記事によって、投資の推奨を行うものでもありませんし、私が属するいかなる団体等の意見でもなく、私個人の意見であります。)

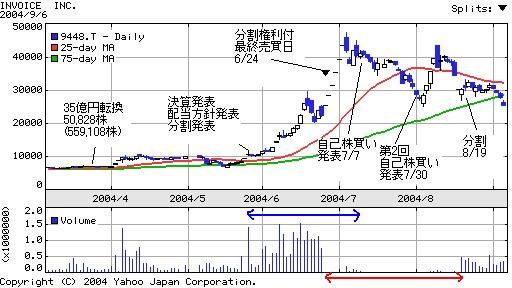

今まで(第1回、第2回、第3回、第4回)の流れをYahoo!Japan Financeのチャートを見ながら整理してみましょう。

まず、3月24日に、「第1回無担保転換社債型新株予約権社債の株式転換行使終了に関するお知らせ」で、転換社債35億円がすべて株式に転換されたことが発表されます。

(特に、チャート上動きなし。)

続いて、5月24日に決算短信に加えて、配当方針変更、株式の分割が発表されます。

ここから売買高(棒グラフ)が活発になり、株価も急速に上げていくわけですが、自己株買いが発表される7月7日まで(青矢印)の範囲は、インボイスが自分で買っているわけではありません。

権利落ち直前の6月24日から商法上の分割が成立する8月19日まで(赤矢印の範囲)は、売買高が非常に小さくなっているように見えますが、これは、Yahooのチャートが権利落ち6月25日以前の売買高を11倍で表示しているからですね。絶対量としてどう変わったのか、このチャートからはあまりよくわかりませんね。

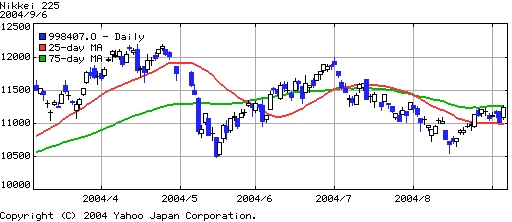

その後、自己株買いが7月7日に発表されるわけですが、大量に買っている割には株価は下がっていってます。(この間の日経平均を見ていただくと、市場全体が下がっていてそれと合わせて下がってることがわかります。)

買付額は、第1回(7/7〜7/30)の予定が95,645 株3,634,535,278 円(上限)で、結果が、67,942株、2,547,794,250円。

期間内に予定した枠全額が買い切れなかったので、第2回(8/2〜8/31) を発表しますが、この予定が34,831株、1,086,741,028円(上限)で、結果が、33,168株、1,086,725,130円。

結果として、101,110株、3,634,519,380円と、予定した上限3,634,535,278円との差はわずか15,898円。つまり、もう一株も買えないところまでパンパンに買い尽くした、ということになります。

発行済株式総数に対する買付の割合は12.8%。四季報などによると浮動株比率は27.4%とのことなので、その半分近くを買い付けたことになります。

残されたナゾ

今まで見てきたように、もちろん商法上の買付可能額や開示の要件はちゃんと満たしていらっしゃるようなのですが、開示資料から分析する限り、まだいろいろナゾは残ります。

例えば、その1

なぜ、分割後、子株が流通するまでのこの時期に買付を行ったのか?、

親株しか存在しないときにその浮動株の半分を買い付ければ、買い圧力が高まるように思えますが、ちょうど相場下落時に重なったとはいえ、買い付けによって株価が上がったというわけでもない。(むしろ、下がっちゃった。)

もし仮に、転換社債を引き受けた証券会社さんが持株を売却する間、安定的にそれを吸収する、というならわかる気もしますが、インボイスさんにとってのメリットは何なのか?

(まあ、その株を売り抜けた方がいらっしゃるとして、その方も「株主」なわけですから、株主全体のためになっているといえばなっていますが・・・。)

インボイスはもともと非常に簿価の安い自己株式を保有していたわけですが、それを転換社債の発行およびその転換で35億円の自己資本とキャッシュの増加に結びつけたのはいいとして、それを36億円の自己株式の買付に使っちゃったわけですから、一連の取引をぐるっと見てみると、自己株式の簿価が上がっただけで、実態としてあまり何も変わってないのではないでしょうか。

確かに、この間に株価があがったので時価総額は大きく上がってますが。

メインは、株主に付与されたストックオプションの行使なわけですから、そのときに株価を行使価格を超える価格に保って、行使を促し、大量のキャッシュインを確実にしたほうがよかったのではないか?

もちろん、意図的に価格を高く保つことは、次項のとおり証取法違反になる可能性があります。

例えば、その2

自社株買いの一般論の実務として、証券取引法上の「相場操縦的行為」にならないようにするには、どういう発注をすればいいのか?(成行、指値をどう組み合わせて発注するのか、指値はいくらで指すのか、つまり直前の価格より高かったり安かったりしてもいいのか、いけないのか。)

特に、当該株式を保有している証券会社が売っているときに、その証券会社を通じて買いを発注したりするのは、コンプラ上、非常にややこしくなりそうです。

(とりあえず、本日はこれにて。)

[PR]

メールマガジン週刊isologue(毎週月曜日発行840円/月):

「note」でのお申し込みはこちらから。

いつも先生の解説(難解な事柄を初心者にも解りやすく噛み砕いての内容であり,先生も大変ご苦労かと思います。)で勉強させていただいている者です。特に,インボイスという会社につきましては,「常識破り」の手法を矢継ぎ早に行うなど,事例研究の題材として,極めて適当なものと,私も思っています。そこで,先生に質問なのですが,9月17日付けで「新株予約権の買い取り及び売り出しの実施」というものが開示されました。内容は,SOの権利取得をした株主の新株予約権を「インボイス」が買い取り,その権利を第三者(証券会社等)に譲渡するというものです。このような行為が法的な問題(個人的には社会常識に反すると考えているのですが。)とならないかにつきまして,ご教示いただきたく思います。よろしくお願いいたします。