2019年2月に上場した以下の5社、

- 識学

- リックソフト

- 東海ソフト

- フロンティアインターナショナル

- スマレジ

の資本政策を見てみます。

ご興味がありましたら、下記のリンクからご覧いただければ幸いです。

[PR]

メールマガジン週刊isologue(毎週月曜日発行840円/月):

「note」でのお申し込みはこちらから。

2019年2月に上場した以下の5社、

の資本政策を見てみます。

ご興味がありましたら、下記のリンクからご覧いただければ幸いです。

[PR]

メールマガジン週刊isologue(毎週月曜日発行840円/月):

「note」でのお申し込みはこちらから。

今回も、ベンチャーキャピタル(VC)の法人のGP(ファンド運用者/無限責任組合員)の税務とインセンティブ設計を考えます。

今回は、話をシンプルにするために、マネフィーと有価証券の譲渡益で受け取ったキャッシュを、そのまま全額第三者に業務委託費として支払う契約となっているSPC(特別目的会社)を考えてみます。

目次とキーワード:

本稿は法的・税務的助言を行うことを目的とするものではなく、財務(ファイナンス)的な観点などから、取り上げたテーマの性質を考えるためのものです。文書を実際に解釈したり運用するにあたっては、弁護士・税理士等の専門家の意見を参考にしてください。

他にも、個人などのファンドの会計や税務については、週刊isologue第387号〜第403号の「VCの作りかた(会計・評価編)」もご参考になるかもしれません。

ご興味がありましたら、下記のリンクからご覧いただければ幸いです。

[PR]

メールマガジン週刊isologue(毎週月曜日発行840円/月):

「note」でのお申し込みはこちらから。

今回も、ベンチャーキャピタル(VC)の法人のGP(ファンド運用者/無限責任組合員)の税務とインセンティブ設計を考えます。

目次とキーワード:

本稿は法的・税務的助言を行うことを目的とするものではなく、財務(ファイナンス)的な観点などから、取り上げたテーマの性質を考えるためのものです。文書を実際に解釈したり運用するにあたっては、弁護士・税理士等の専門家の意見を参考にしてください。

他にも、個人などのファンドの会計や税務については、週刊isologue第387号〜第403号の「VCの作りかた(会計・評価編)」もご参考になるかもしれません。

ご興味がありましたら、下記のリンクからご覧いただければ幸いです。

[PR]

メールマガジン週刊isologue(毎週月曜日発行840円/月):

「note」でのお申し込みはこちらから。

今回は、ベンチャーキャピタル(VC)のGP(ファンド運用者/無限責任組合員)の税務を考える前提として、GPに法人が関与する意味を考えます。

目次とキーワード:

なお、本稿は法的・税務的助言を行うことを目的とするものではなく、財務(ファイナンス)的な観点などから、取り上げたテーマの性質を考えるためのものです。文書を実際に解釈したり運用するにあたっては、弁護士・税理士等の専門家の意見を参考にしてください。

他にも、個人などのファンドの会計や税務については、週刊isologue第387号〜第403号の「VCの作りかた(会計・評価編)」もご参考になるかもしれません。

ご興味がありましたら、下記のリンクからご覧いただければ幸いです。

[PR]

メールマガジン週刊isologue(毎週月曜日発行840円/月):

「note」でのお申し込みはこちらから。

今回は、ちょっとマニアックですが、ベンチャーキャピタル(VC)のGP(ファンド運用者/無限責任組合員)が法人だった場合に、どういう税務になるか?ということを考えてみました。

以前の経済産業省のファンドのひな型では、キャリー(キャピタルゲインが出た場合の、GPへの割増分配額)が、フィーとして扱われていたのが、最新の経済産業省/日本ベンチャーキャピタル協会(JVCA)のファンド契約書の契約書例では、分配として扱われるようになったことが、ちょっと状況が変わって来ている要因です。

個人のGPの場合、ファンドがパススルー(GPが直接投資先の株式を持っているものとして扱われる)だと、株式のキャピタルゲインは株の譲渡所得として扱われ、税率も安くなるし、消費税等も関係ないので、概ね「いいとこずくめ」に見えます。

これに対し法人では(一瞬、「個人と違って、そうした所得区分がないし、損益通算できるし、累進税率でもないのでシンプルだ〜」と思えるのですが、実は)、キャリーが消費税法上、非課税売上に該当して、課税売上割合が下がって、消費税等の納税額も変わる可能性があるので、キャリーが巨額に発生した場合には、税務上コワいことが起こり得ます。

目次とキーワード:

なお、本稿は法的・税務的助言を行うことを目的とするものではなく、財務(ファイナンス)的な観点などから、取り上げたテーマの性質を考えるためのものです。文書を実際に解釈したり運用するにあたっては、弁護士・税理士等の専門家の意見を参考にしてください。

他にも、個人などのファンドの会計や税務については、週刊isologue第387号〜第403号の「VCの作りかた(会計・評価編)」もご参考になるかもしれません。

ご興味がありましたら、下記のリンクからご覧いただければ幸いです。

[PR]

メールマガジン週刊isologue(毎週月曜日発行840円/月):

「note」でのお申し込みはこちらから。

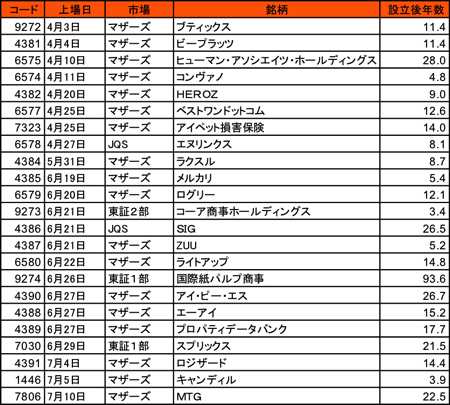

今回は、2018年の12月に上場した以下の19社、

のうち、

の資本政策を見てみます。

自律制御システム研究所、ポート、テノ.ホールディングス、ベルトラについては優先株式での資金調達を行っており、自律制御システム研究所とポートの2社については、登記簿を見て優先株式の内容も検討しております。

(2020年6月22日追記:設立後年数が誤っておりました。お詫びして訂正します。)

ご興味がありましたら、下記のリンクからご覧いただければ幸いです。

[PR]

メールマガジン週刊isologue(毎週月曜日発行840円/月):

「note」でのお申し込みはこちらから。

今回は、2018年の12月に上場した以下の19社、

のうち、

の資本政策を見てみます。

(2020年6月22日追記:設立後年数が誤っておりました。お詫びして訂正します。)

ご興味がありましたら、下記のリンクからご覧いただければ幸いです。

[PR]

メールマガジン週刊isologue(毎週月曜日発行840円/月):

「note」でのお申し込みはこちらから。

今週は、ソフトバンクグループが旧ボーダフォンを買収するのに使われたスキームのうち、BBモバイル(調達持株会社)とソフトバンク(モバイル)の優先株式の関係が、やっとスッキリ整理できました。

目次とキーワード:

ご興味がありましたら、下記のリンクからご覧いただければ幸いです。

[PR]

メールマガジン週刊isologue(毎週月曜日発行840円/月):

「note」でのお申し込みはこちらから。

昨年から引き続き、今週もソフトバンクグループが旧ボーダフォンを買収するのに使われたスキームを登記簿から辿ります。

目次とキーワード:

ご興味がありましたら、下記のリンクからご覧いただければ幸いです。

[PR]

メールマガジン週刊isologue(毎週月曜日発行840円/月):

「note」でのお申し込みはこちらから。

(正確にはまだ2018年の大晦日の23時過ぎですが、この時間に読む方もあまりいらっしゃらないと思うので)、

あけましておめでとうございます。

一年の最初なので、昨年の記事を一覧する「総集編」をお届けします。

2018年のテーマは、

などでした。

「2018年のストックオプション実務」は、有償ストックオプションに関する「取扱い」の影響、信託型有償ストックオプションについて。

「ベンチャーファンドの規制と法令」は、金融商品取引法等、ベンチャーファンド運営のために必要な法令を一通り見てみるもの。

「VCの作り方(新VCファンド契約書)」は、経済産業省及び日本ベンチャーキャピタル協会から公表された、新しいVCファンドの組合契約例(以下「契約例」)についてみてみたもの。

「上場前後の資本政策」「VCはいかに株式を売却するか?」は、IPOした企業の資本政策の実例を見てみたもの。

「非シリコンバレーのベンチャー投資と沖縄のファイナンス」は、世界のベンチャーファイナンスの普及について、マクロ的長期的視点に立って考えた大きな流れを随筆的に。

「M&A事例研究(トライフォートの優先株)」は、まだ珍しい、優先株が発行されたスタートアップのM&Aについての開示資料からの分析。

「テックビューロの優先株式と会社分割の研究」は、これもまだ珍しい、優先株式が発行されている会社の会社分割で何が起こるのか、について。

「Dropboxの種類株」は、Dropboxが発行する種類株と、シード期のファイナンスの推測について。

「日産自動車ゴーン氏の報酬の開示状況」は、逮捕されたゴーン氏の報酬を開示資料から分析したもの。

「ソフトバンク上場と登記簿の種類株」は、上場したソフトバンクの有価証券届出書を分析するつもりでしたが、途中から、ボーダフォン買収の際の登記簿に関心が移っております。

詳細は、以下をご覧下さい。

(以下、リンクは「note」の週刊isologueの記事にリンクしています。)

これらのコンテンツは、法的助言や税務上のアドバイスを行うことを目的とするものではなく、財務(ファイナンス)的な観点などから、取り上げたテーマの性質を考えるためのものです。また英文に対応する日本語はあくまで参考であり、正確な翻訳とは限りません。文書を実際に解釈したり運用するにあたっては、弁護士、税理士等の専門家の意見を参考にしてください。

以下、一覧:

■総集編

(第456号)謹賀新年(2017年の「週刊isologue」総集編)

一年の最初の、昨年の記事を一覧する「総集編」です。

昨年のテーマは、

などでした。

特に、優先株時代の資本業務提携のコワさを検討した「ベンチャーの資本業務提携」に関するシリーズと、大量保有報告書から各VC等がどう上場後に売却をするかを分析した「VCはいかに株式を売却するか?」というシリーズは、「今までありそうでなかった情報」と、業界関係者にも、ご好評いただけたんじゃないかと思います。

今年1月から8月までの記事を一覧する総集編でした。

(第508号)謹賀新年(2018年の「週刊isologue」総集編)

本号です。

■2018年のベンチャーのオプション実務展望

企業会計基準委員会(ASBJ)から公表された有償ストックオプションに関する「取扱い」の影響と、信託型有償ストックオプションについて、2週にわたって考えました。

(第459号)2018年のベンチャーのオプション実務展望(その1)

この回は先日1月12日に企業会計基準委員会(ASBJ)から公表された有償ストックオプションに関する「取扱い」の影響について考えました。

(第460号)2018年のベンチャーのオプション実務展望(その2)

この週は、最近、上場企業や一部ベンチャーの間でもブームになりつつある「信託型有償ストックオプション」が、この「取扱い」の制定でどのような影響を受けるか、を考えました。

■ベンチャーファンドの規制と法令

ベンチャーファンドの規制と法令について概観しました。

皆様の多大なご支援もあり、平成27年の金商法改正等で、日本のVC生態系が滅亡しないような落とし所に一応着地させられたかと思ってましたが、そういえば原案から改善された部分がどのくらい使われてるのか、調べたことありませんでした。せっかくの「VC特例」等を誰も使ってくれてなかったらどうしよう?と思って調べてみたら、金融庁HPの600ページものVCリストから14ファンドだけですが、活躍されている有名エンジェルや若手キャピタリストのファンドに使っていただいているのを発見。

「風の谷のナウシカ」のラストシーンで、腐海の底のナウシカの飛行帽の隣に双葉が芽吹いていた、くらいの感じかもしれませんが、全く無駄な努力ではなかった、とちょっと「ジワワ」であります。

この回も、ベンチャーファンドの規制と法令について概観しました。

この回は、届出の手続きについてです。

この回から、まずはベンチャーキャピタル業において「プロアマ」(特定投資家かそれ以外か)の概念が、どう実務に関わってくるかについて押さえてみました。

この回は、金商法の改正等で新しく導入されたベンチャーファンドへの行為規制のうち、特に、禁止行為と広告規制について見てみました。

この回は、金商法の改正等で新しく導入されたベンチャーファンドの書面交付義務や公衆縦覧等について見てみました。

■VCの作り方(新VCファンド契約書)

新しく経済産業省及び日本ベンチャーキャピタル協会から公表された、新しいVCファンドの組合契約例についてみてみました。

この回は第2章「出資」について。

この回は、以下の各章について。

第3章「組合業務の執行」

第4章「組合員の責任」

第5章「組合財産の運用及び管理」

第6章「会計」

第7章「投資先事業者の育成」

この回は、第8章「組合財産の持分と分配」および第9章「費用及び報酬」について。

この回は、第10章「組合員の地位の変動」、第11章「解散及び清算」、第12章「雑則」について。

■上場前後の資本政策(2017年第3第4四半期)

昨年からの続きで、2017年第3第4四半期上場した企業の資本政策を見てみました。

(第457号)上場前後の資本政策(2017年第3第4四半期その5)

この回は、12月に上場した「カチタス」の種類株式のナゾについて。

(第458号)上場前後の資本政策(2017年第3第4四半期その6)

この回取り上げたのは、以下の企業です。

SGホールディングス(佐川急便)の従業員向けの優先株式というのが、ちょっと「へえ」と思いました。

(第461号)上場前後の資本政策(2017年第3第4四半期その7)

この回取り上げたのは、以下の企業でした。

■上場前後の資本政策(2018年第1四半期)

1月はIPOがなく、2月の後半からなので、第1四半期の上場数は少なくなっています。

今年の第1四半期に上場したのは、以下の企業でした。

この回は、同族会社型の資本政策の会社が多く、VCが出資している(VC-backedな)会社は少なかったです。

■上場前後の資本政策(メルカリ特別編)

メルカリは設立から5年ちょっとで上場しているので、設立以来の資本政策が概ね全部わかります。爆速でグロースするためのベンチャーファイナンスのための参考に大いになると思いますので、特別編として分析してみました。

この回では、そうしたファイナンスの大前提となる、メルカリのビジネスモデルを中心に見ていきたいと思います。

この回は、増資の内容に入りました。

この回は、優先株式の残余財産分配権について。

この日、公開価格が3,000円に決定。

この回はストックオプションの内容、とくに行使価格の推移と株価との乖離、それら税務上の論点を概観してみました。

この日の翌日、いよいよメルカリの上場。

この回は、今までの「メルカリ特別編その1」から「その4」までを踏まえた、メルカリの資本政策から学ぶ、爆速でグロースするためのヒントのまとめをしてみました。

■上場前後の資本政策(ラクスル特別編)

ラクスルもメルカリ同様、優先株など、スタートアップのファイナンスの参考になるのではないかと思いまして、資本政策について見てみました。

この回はまずは同社の概要から。

この回は、増資の内容に入りました。

この回はストックオプションの内容、とくに行使価格の推移と株価との乖離、それら税務上の論点を概観してみました。

■上場前後の資本政策(2018年第2四半期)

第2四半期に上場した企業の資本政策を見てみました。

今年の第2四半期+αに上場したのは、以下の企業でした。

(第484号)上場前後の資本政策(2018年第2四半期その1)

この回は、

までとりあげました。

ラクスルについても、特別編のダイジェストを掲載しています。

(第485号)上場前後の資本政策(2018年第2四半期その2)

この回は、

をとりあげました。

メルカリについても特別編のダイジェストを掲載するとともに、上場前後の各投資家の売却状況を分析しました。

■VCはいかに株式を売却するか?(2018年第2四半期編)

第2四半期に上場した企業の投資家別の株式の売却パターンを見てみました。

(第486号)VCはいかに株式を売却するか?(2018年第2四半期編その1)

この回は、

をとりあげました。

(第487号)VCはいかに株式を売却するか?(2018年第2四半期編その2)

この回は、この前四半期の大型上場の2社、

をとりあげました。

(第488号)VCはいかに株式を売却するか?(2018年第2四半期編その3)

この回は、

をとりあげました。

■上場前後の資本政策(2018年7月以降)

上場会社の数や、ファイナンスの複雑さなどは、今後も増していくトレンドだと思いますので、この回、すなわち2018年第3四半期からは、毎月ベースでタイムリーに上場企業の資本政策を見て行くことにしました。

今年の7月に上場したのは、以下の企業でした。

この回は、

までとりあげました。

この回は、

をとりあげました。

この回は、今年の8月に上場した以下の3社、

をとりあげました。

今年の8月に上場したチームスピリットが優先株を使っていたので、この回では登記簿から、その内容を見てみました。

この回は、今年の9月に上場した以下の12社、

のうち、

の資本政策を見てみました。

この回は、今年の9月に上場した以下の12社、

のうち、

の資本政策を見てみました。

この回は、今年の10月・11月に上場した以下の11社、

の資本政策を見てみました。

■ソフトバンクの上場

12月は上場企業が多く、しかもその中に超大型のソフトバンクの上場が含まれていますので、今回は(いつも上場後に取り上げてますが)前倒しでソフトバンクについて取り上げました。

また、ソフトバンク(旧ボーダフォン)を買収するのに使われたスキームを、登記簿から辿っております。

ソフトバンクは12月6日午後に大規模な通信障害を発生させたので「すわ、上場中止か?」といった説も流れましたが、この日、無事に売出価格も1,500円に決定。

ソフトバンクについて、登記簿をたどってみました。

ソフトバンク(旧ボーダフォン)を買収するのに使われたスキームを、登記簿から辿りました。

■Dropboxの種類株

3月にIPOした米Dropbox社の種類株について見てみました。

(第500号)Dropboxの種類株(その2:シード投資時のスキーム)

Y combinatorがconvertible noteを推奨した頃から、レイターステージのファイナンスの巨額化も進み、ユニコーンがなかなか上場しなくなったので、実は、明確にconvertible note等を利用した企業が上場した例というのは、今までなかったんじゃないかという気がします。Dropboxはその最初の例に該当するのかどうか?そのシードの投資(2007年当時)のスキームは、どうだったのか?ということを推測するのが本日のテーマです。

シリコンバレーのシード投資の歴史を見ると、2008年頃に「Series AA」といった簡易版の優先株(つまり、convertible noteよりは複雑だが一般的な優先株よりはシンプルな優先株)が提案されています。

2010年にY Combinator創業者Paul Graham氏が「High Resolution Fundraising」というブログの記事を書いた時には、Y Combinatorのバッチ(半年ごとに行う投資先のグループ)全社がconvertible noteを採用した(Twitter投稿)とのことで、convertible noteは、その頃からさらに盛り上がっていったし、逆に言えばそれ以前から存在したということになります。

しかしながら、Dropboxが最初のシード投資をY Combinatorから受けたのは間違いなさそうですが、実際にDropboxが2007年に(株式なのかnoteなのか)何を使ってシード投資を受けたのか、上場時のS-1はもちろん、ざっとネットを検索した結果では、よくわかりません。

(「ここに載ってるよ」といったことをご存知の方がいらっしゃいましたら、ご教示いただければ幸いです。)

ということで今回は、S-1の添付資料(EX-3.1)の上場直前の定款等から、その辺の痕跡を読み解いていきたいと思います。

(第501号)Dropboxの種類株(その3:優先株式の内容)

この回は、投資家が投資をする際の優先株(preferred stock)の内容をチェックしました。

(第502号)Dropboxの種類株(その4:シード投資補足)

「Dropboxの種類株(その2:シード投資時のスキーム)」で、Y CombinatorがDropboxの最初のシード投資時にconvertible noteを使ったのかどうか、ということを開示資料から検討してみましたが、先週、シリコンバレー在住の渡辺千賀さんから、いろいろ情報をいただきましたので、それを元に補足してみました。

■その他個別テーマ

(第492号)非シリコンバレーのベンチャー投資と沖縄のファイナンス

この回は、先月Forbes JAPANで対談させていただいた米国のNPO「エンデバー」のAllen Taylor氏から伺った「非シリコンバレー」のベンチャー投資の話と、沖縄県産業振興公社のお招きで講演させていただいたときに感じた沖縄のベンチャーファイナンスについての感想を、随筆モードでお送りしました。

日本ではまだ、優先株式を発行している会社のM&Aのケースは少ないのですが、先週木曜日にユナイテッド社のトライフォート社の買収が発表され、そのIRリリースに株主ごとの株式の種類や数まで詳細に載っていました。

このため、この回ではそのIRリリースと登記簿から、優先株式が発行されている場合のexitについて考えてみました。

この回は、先週10月10日に仮想通貨流出事件の顧客資産の支援に関する正式契約について発表したテックビューロについて見てみました。

「同社の仮想通貨交換業の事業や日本のブロックチェーンビジネスはどうなるんだ?」といった観点も興味がないわけではないですが、同社は今年7月に、スタートアップとしては非常に珍しい会社分割(しかも、分割型分割(人的分割))をしておりまして、しかも優先株式を発行しております。こうした優先株式利用下の分割型分割の後にM&Aが発生すると、どんなことが起こりうるのか?、何に注意しなければならないのか?といったファイナンスの観点から、登記簿やプレスリリース、公告などの開示された資料から読み解いていきたいと思います。

本件、未だ捜査中で、「ゴーンは有罪だ」「いや無罪だ」と言ったことを推測できる段階ではないですが、まずは基本的な情報として、日産自動車の有価証券報告書や登記簿、事業報告書、コーポレートガバナンス報告書等の開示資料の中身を一通り見て整理しておきたいと思います。

以下、目次一覧:

(第456号)謹賀新年(2017年の「週刊isologue」総集編)

(第457号)上場前後の資本政策(2017年第3第4四半期その5)

(第458号)上場前後の資本政策(2017年第3第4四半期その6)

(第459号)2018年のベンチャーのオプション実務展望(その1)

(第460号)2018年のベンチャーのオプション実務展望(その2)

(第461号)上場前後の資本政策(2017年第3第4四半期その7)

(第484号)上場前後の資本政策(2018年第2四半期その1)

(第485号)上場前後の資本政策(2018年第2四半期その2)

(第486号)VCはいかに株式を売却するか?(2018年第2四半期編その1)

(第487号)VCはいかに株式を売却するか?(2018年第2四半期編その2)

(第488号)VCはいかに株式を売却するか?(2018年第2四半期編その3)

(第492号)非シリコンバレーのベンチャー投資と沖縄のファイナンス

(第500号)Dropboxの種類株(その2:シード投資時のスキーム)

(第501号)Dropboxの種類株(その3:優先株式の内容)

(第502号)Dropboxの種類株(その4:シード投資補足)

(第508号)謹賀新年(2018年の「週刊isologue」総集編)

(ではまた。)

[PR]

メールマガジン週刊isologue(毎週月曜日発行840円/月):

「note」でのお申し込みはこちらから。